Crisis financiera

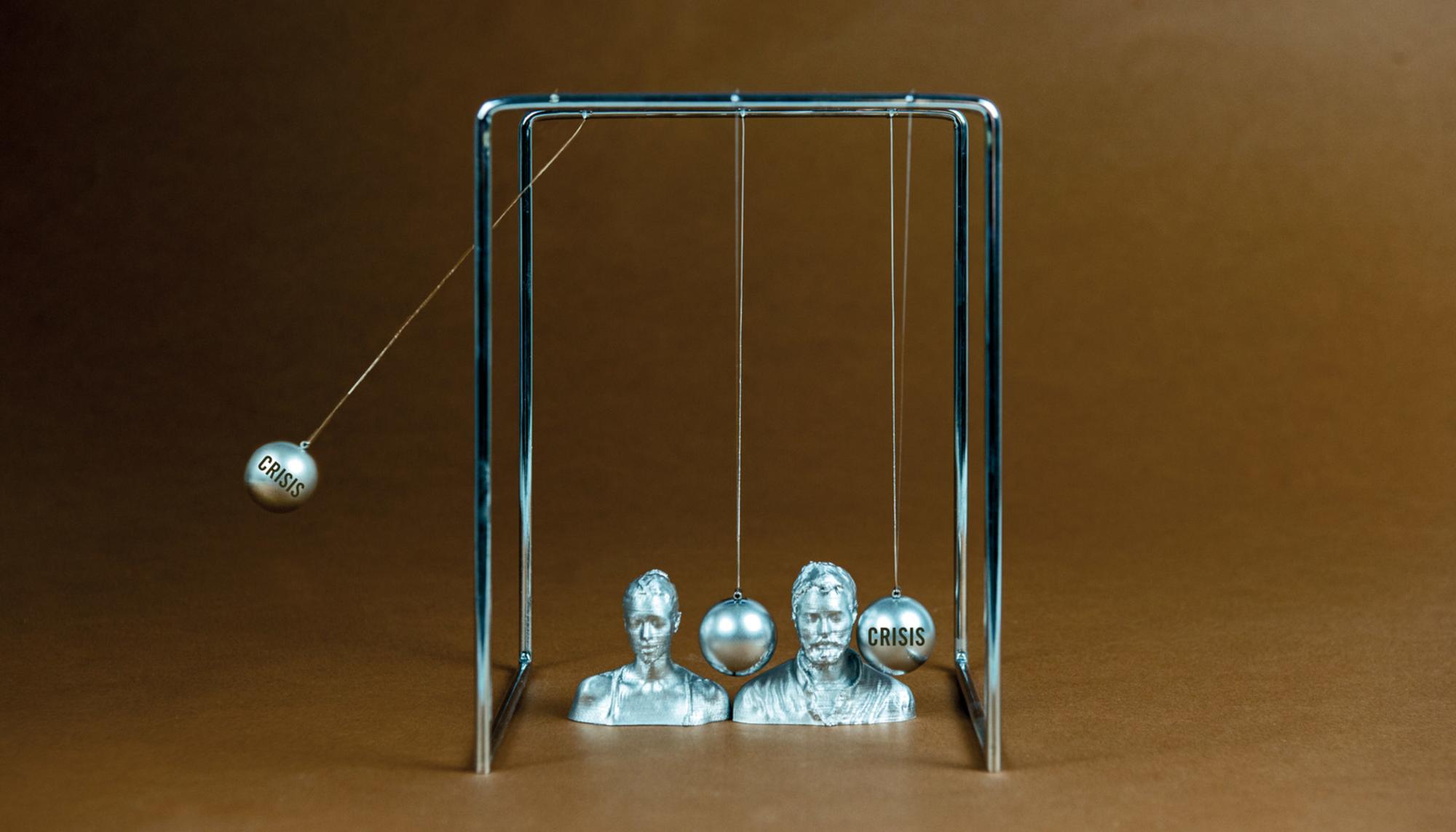

Cuenta atrás hasta la próxima crisis

El 15 de septiembre de 2008, el gigante financiero estadounidense Lehman Brothers quebró. Diez años después, la regulación financiera no ha cambiado mucho y las nuevas señales económicas parecen indicar que un nuevo capítulo en la historia de las crisis está por llegar.

El gigante con pies de barro se acaba de desplomar. Uno de los tótems de la economía de mercado ha resultado ser un fraude y se ha roto. Las bolsas de todo el planeta caen como las piezas de un jenga. La economía mundial sufre una recesión financiera que se contagia como una mecha y las bolsas de todo el globo explotan como cargas de dinamita puestas en los lugares clave que hacen volar un edificio que, aunque tuviera una fachada muy cuidada, se cimentaba sobre arenas movedizas.

El “gran jefe” de esa enorme empresa financiera se está comiendo un bistec en el restaurante para directivos de la última planta de su rascacielos. Mastica deprisa, como lo hace un ejecutivo, pero con tranquilidad. Un subordinado se sienta frente a él. Tiene la cara del que sabe que es en parte culpable de la mayor crisis financiera a la que se enfrenta la sociedad moderna. Pero el jefe, libre de cualquier ápice de remordimientos, no deja de comer mientras le dice:

“Sientes tanta lástima de ti mismo que es insoportable… ¿Qué? Tú crees que hoy hemos dejado algunas personas sin trabajo y que no vale la pena… Pero tú llevas haciendo eso cada día hace ya casi 40 años. Y si esto no vale la pena, entonces nada lo vale... Es solo dinero. Se fabrica. Trozos de papel con fotos para que no tengamos que matarnos para conseguir comida. No es malo y hoy no es diferente a lo que ha sido siempre: 1637, 1797, 1819, 37, 57, 84, 1901, 7, 29, 1937, 74… ¡1987! Aquel año sí que me jodió bien... 92, 97, 2000 y como sea que llamemos a este, es siempre lo mismo, una y otra vez, no podemos evitarlo. Y tú y yo no podemos controlarlo, ni pararlo, ni frenarlo. Como mucho alterarlo ligeramente. Solo reaccionamos. Ganamos mucho si lo hacemos bien y podemos perderlo todo si lo hacemos mal. En el mundo siempre ha habido y siempre habrá el mismo porcentaje de ganadores y perdedores. Ricos felices y pobres desgraciados. Peces gordos y perros hambrientos. Sí… Puede que hoy en día nosotros seamos más que nunca, pero los porcentajes son exactamente iguales”.

Puede parecer una película, y lo es. Se trata de una de las escenas finales de Margin Call, dirigida y guionizada por J.C. Chandor en 2011, en la que el gran jefe, interpretado por Jeremy Irons, da una lección sobre los ciclos de crisis financieras del capitalismo a Kevin Spacey. La cinta narra las 24 horas en las que una gran empresa financiera estadounidense descubre que gran parte de los activos que tiene en sus balances no son más que humo y decide venderlo todo antes de que el resto se dé cuenta para salvar lo posible, aunque esa decisión lleve al planeta a una crisis financiera. En ningún momento se nombra en el guion, pero todo el que vea la película sabe que se trata de Lehman Brothers.

El 15 de septiembre de 2008, el gigante financiero estadounidense Lehman Brothers quebró. Dos años antes, muchos hipotecados empezaron a dejar de pagar sus cuotas. Las llamadas hipotecas subprime, aquellas concedidas con altos niveles de riesgo y sin control, empezaron a fallar y a perder su valor. Los grandes bancos se habían dedicado durante esos años a titularizar esas hipotecas, es decir, empaquetar dichas deudas con otros valores y a venderlos como si se tratara de productos totalmente seguros y de alta calidad. Dichos títulos empezaron a perder valor y a ser ilíquidos, difíciles de vender y de convertirse en dinero de nuevo. El subprime panic, como lo llamó el profesor de economía de la Universidad de Yale Gary Gorton, llevó a que los bancos tuvieran dificultades para acceder a nuevos fondos y a que los accionistas y tenedores de los fondos de estos vendieran y se retiraran. La mecha se había encendido. La caída del precio de las acciones de esas grandes empresas financieras provocó que los bancos tuvieran más problemas para obtener capital y hacer frente al dinero que estaban perdiendo con esas hipotecas basura. El problema de liquidez se convirtió en un problema de solvencia.

El caso de Lehman Brothers no fue el único, pero sí obtuvo una respuesta diferente por parte de los poderes públicos. En marzo de 2008, el banco de inversión Bear Stearns quebraba. Con unos balances llenos de hipotecas subprime, el gigante norteamericano no pudo obtener dinero en los mercados monetarios y acabó siendo insolvente. El Tesoro norteamericano y la Reserva Federal maniobraron para que J. P. Morgan se quedara con la entidad a cambio de un préstamo público. Fannie Mae y Freddie Mac, dos grandes entidades financieras con participación pública, también se habían aficionado a jugar en el casino de las hipotecas y las inversiones arriesgadas durante la época de la burbuja. Cuando estuvieron cerca de la quiebra, recibieron apoyo de la Administración estadounidense.

El Gobierno de los Estados Unidos no intervino y la caída la tuvieron que soportar los acreedores e inversores. Los pocos vestigios de confianza en los mercados se esfumaron

Pero a Lehman Brothers se le dejó caer. El Gobierno de los Estados Unidos no intervino y la caída la tuvieron que soportar los acreedores e inversores. Los pocos vestigios de confianza en los mercados se esfumaron. Se congeló el crédito. Arrancaba la crisis.

La Administración norteamericana intentó dar marcha atrás y arrancó un plan de inyección de fondos públicos en los bancos para solventar sus problemas de liquidez, el Programa de Alivio de Activos Problemáticos, mediante el cual los bancos e instituciones financieras llegaron a recibir más de 300.000 millones de dólares durante el comienzo de 2009. Se intentó lanzar el mensaje a los mercados de que ya no se dejaría quebrar a ninguna entidad financiera, pero ya era demasiado tarde. Al mismo tiempo que los empleados de Lehman Brothers salían de sus oficinas con sus pertenencias en una caja de cartón, los bancos de todo el planeta descubrían que entre sus balances había productos financieros que ya no valían nada. “El sistema financiero europeo quedó altamente expuesto a la crisis financiera en Estados Unidos, porque fueron precisamente los bancos europeos los que invirtieron altas sumas de dinero en comprar esos productos derivados”, explica a El Salto el economista de la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD) Daniel Munevar. El grifo del crédito se cerraba de golpe y la recesión económica se expandía como el virus de la gripe en una guardería.

Todo cambia para que nada cambie

Los gobiernos de varios países se pusieron manos a la obra hacia esa refundación del capitalismo, que diría Nicolas Sarkozy. Las máquinas de crear dinero —BCE en Europa, FED en Estados Unidos y Banco de Inglaterra— comenzaron a inyectar dinero público en las grandes instituciones y a absorber las pérdidas privadas mediante la acumulación de deuda pública. El sistema financiero internacional había fallado (otra vez) y necesitaba ser reformulado (otra vez).

Los dos lados del Atlántico arrancaron una serie de nuevas regulaciones que se basaron en solventar y controlar los problemas que habían hecho quebrar a muchas de las instituciones financieras: la liquidez. Aumentar los márgenes de solvencia de los bancos asegurando que puedan hacer frente a una salida de capitales de sus depositantes o problemas con los créditos ha sido la principal preocupación de los organismos reguladores, por lo que han ido en la dirección de exigir un aumento en los recursos propios o de productos que se puedan convertir fácilmente en dinero que pueda hacer frente a un nuevo problema o crisis financiera. Algo que para la economista y portavoz de Izquierda Unida Madrid Sol Sánchez ha sido un error: “El principal problema es que se ha querido entender todo el tiempo que el problema era de liquidez, cuando en realidad era de solvencia”.

Sol Sánchez: “El principal problema es que se ha querido entender que el problema era de liquidez, cuando en realidad era de solvenciaPara Benoît Lallemand, secretario general de Finance Watch, una organización internacional que se dedica a vigilar y denunciar las malas prácticas de la industria financiera y sus reguladores, el error en el enfoque va más allá. Lallemand declara a El Salto que los organismos internacionales, “en vez de revertir la desregulación de los 30 años anteriores, lo único que hicieron fue intentar hacer el sistema un poco más estable y un poco más seguro”, un punto de partida que considera totalmente fallido y falto de ambición: “Se preguntaron cómo hacemos que el sector financiero no vuelva a hacer daño a la sociedad, cuando la verdadera pregunta debería ser qué hacemos para que el sector financiero sirva a la sociedad”.

¿Y si aun así el banco no aguanta? Las administraciones europeas y estadounidenses han creado organismos y protocolos de resolución de entidades en las que el coste acaba recayendo en los accionistas y bonistas, como se pudo comprobar en la resolución, liquidación y posterior venta al Banco Santander del Banco Popular. Desde la Asociación de Inspectores del Banco de España son claros al explicar lo que, desde su punto de vista, es un error: “Si se sigue dando preponderancia a los requisitos de recursos propios y a las cuotas de deuda que legalmente deban absorber pérdidas en caso de resolución [quiebra], es como si estuviéramos dando más importancia a la herencia y al testamento, respectivamente, que a mantener viva a la persona jurídica”.

Ninguna de las fuentes consultadas cree que esta nueva oleada de regulaciones sea suficiente para frenar el peligro de que haya nuevas crisis. “Estas reformas se hacen con la expectativa de que mayores regulaciones van a facilitar el control de los riesgos que asumen los bancos —explica Munevar—, pero es como un gato persiguiendo su propia cola, en la medida que una vez que se crean nuevas regulaciones, el proceso de innovación financiera es imposible de detener debido a que los bancos tienen plantillas enteras de abogados y otros profesionales inventando nuevos instrumentos financieros que les permitan evadir esas regulaciones establecidas, de tal manera que puedan incrementar de manera artificial su apalancamiento y sus niveles de rentabilidad”. Sánchez es más directa: “Se están creando nuevos productos en todo momento, usando eso que llaman ‘creatividad financiera’, que no es más que un eufemismo para poder seguir estafando a la gente y poder huir de las regulaciones”.

Nunca acabar

“Debe de haber pocos ámbitos de la actividad humana en los que la historia cuente tan poco como en el campo de las finanzas”. Así de taxativo fue el economista canadiense John Kenneth Galbraith en su libro Breve historia de la euforia económica (Ariel, 1991). La “extrema fragilidad de la memoria en asuntos financieros” es, según afirmó el economista, el principal motivo para que la economía siga produciendo burbujas financieras especulativas y posteriores crisis tras su estallido. El segundo motivo: “La engañosa asociación de dinero e inteligencia”.

Desde que en 1637 una euforia por la especulación con bulbos de tulipanes en los Países Bajos creara la primera burbuja datada de la historia, el sistema económico ha continuado repitiendo las mismas estructuras y pasos. Las crisis financieras se han ido repitiendo a lo largo de los últimos siglos. Cada vez más virulentas. Cada vez más contagiosas. La pregunta es: ¿cuándo será la próxima?

Según Munevar, la economía estadounidense se encuentra en el periodo de recuperación económica más largo desde la posguerra y los bancos han recuperado los niveles de rentabilidad anteriores a esta última crisis, pero no se puede decir lo mismo de Europa. Las medidas expansivas y de estímulo del Banco Central Europeo, el Quantitave Easing (QE) y los tipos de interés en mínimos históricos mantienen la economía europea en un coma inducido por estímulos. Su director, Mario Draghi, que ya ha visto cómo los mercados aguantan la respiración cada vez que da una rueda de prensa, ha anunciado el retraso del fin de los estímulos, pero finalmente acabarán en el plazo de un año.

Benoît Lallemand, secretario general de Finance Watch: “Está muy claro que tendremos una nueva crisis financiera en los próximos 18 meses

“Está muy claro que tendremos una nueva crisis financiera en los próximos 18 meses”, expresa sin dudar Lallemand. Y advierte de que la siguiente puede ser mucho peor, ya que los bancos centrales han absorbido mucha deuda del sector financiero mediante la compra de su deuda y bonos para inyectar liquidez “en vez de hacerlo en la economía real”, y ahora son sus balances los que están llenos de una deuda muy peligrosa: “Los prestamistas de última instancia, los bancos centrales, son la brigada de bomberos que tiene que apagar el fuego y lo malo es que en el próximo fuego los primeros en arder puede que sean los bomberos, porque tienen todas esas deudas en sus balances y las posibles consecuencias de eso asustan mucho”. Y no solo han comprado deuda de empresas financieras:, lamenta Sánchez: “Han adquirido deuda de empresas como los supermercados españoles DIA, por lo que, cuando acabe el QE, todo caerá como un castillo de naipes”.

Y, mientras todo esto ocurre, los países emergentes se encuentran en un momento de expansión del crédito o, lo que es lo mismo, inflando nuevas burbujas. La guerra comercial entre Estados Unidos y China remueve y reorganiza los mercados mundiales. Trump, como era de esperar, ha eliminado la Ley Dodd-Frank, el paquete de regulaciones adoptado por Estados Unidos en 2010, dejando las cosas tal y como estaban cuando cayó Lehman Brothers. Grandes bancos se resienten de los movimientos de divisas y deudas públicas de países que pueden estar pasando apuros al otro rincón del globo, como se ha comprobado recientemente con los problemas del BBVA con su exposición a la deuda soberana turca. El shadow banking, esas empresas no financieras que sustituyen a los bancos escapando de las regulaciones, no deja de crecer. Ningún gobierno parece tener la intención de abordar una verdadera batería de regulaciones drásticas y son más los que siguen abrazando el mantra del laissez faire al servicio financiero y de la austeridad en el gasto público.

Y en la calles se vuelven a escuchar frases tan preburbuja como “yo voy a comprar porque los alquileres están muy altos y la hipoteca no se me queda mal” o “tengo un dinerillo que voy a meter en acciones porque veo que la cosa se está recuperando y subiendo”, que parecen confirmar los malos augurios de Galbraith sobre la extrema fragilidad de nuestra memoria.

Crisis financiera

Cronología de las crisis y burbujas financieras

Crisis financiera

Las crisis (de deuda) que vienen

Para comentar en este artículo tienes que estar registrado. Si ya tienes una cuenta, inicia sesión. Si todavía no la tienes, puedes crear una aquí en dos minutos sin coste ni números de cuenta.

Si eres socio/a puedes comentar sin moderación previa y valorar comentarios. El resto de comentarios son moderados y aprobados por la Redacción de El Salto. Para comentar sin moderación, ¡suscríbete!

.jpg?v=63938099159 2000w)

.jpg?v=63938099159 2000w)